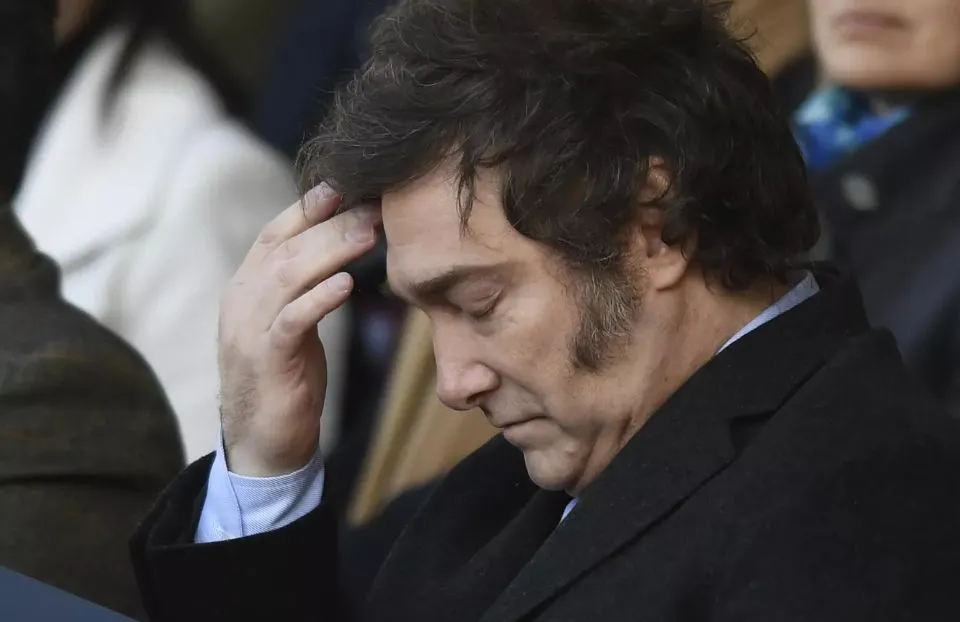

Milei administrará flotación cambiaria mediante reservas del FMI para potenciar estrategia electoral

La Newsletter de Gustavo Reija - Economista y CEO de NETIA GROUP

4 informes exclusivos cada mes, con el análisis de las tendencias macroeconómicas y políticas con perspectivas sobre mercados financieros y su impacto en la industria. Recomendaciones estratégicas para inversores y empresarios.

Suscripción con MERCADOPAGO

A menos de un mes de la liberalización del mercado cambiario, diversos analistas económicos cuestionan la verdadera naturaleza del régimen de flotación entre bandas implementado por el gobierno. La evidencia reciente sugiere que la administración Milei ejercerá mayor control sobre la cotización cambiaria que lo inicialmente anunciado, utilizando estratégicamente los recursos obtenidos del Fondo Monetario Internacional para mejorar su posicionamiento electoral.

Consultoras especializadas han identificado al menos cuatro señales que indicarían la intención gubernamental de establecer un esquema cambiario más administrado que libre. En primer lugar, el equipo económico ha comunicado explícitamente que el Banco Central no adquirirá divisas mientras el tipo de cambio permanezca dentro de las bandas establecidas, contradiciendo directamente las recomendaciones técnicas del FMI sobre acumulación de reservas.

Adicionalmente, el presidente Javier Milei confirmó recientemente que, a partir de julio, se restablecerán los derechos de exportación para el complejo sojero, sugiriendo a los productores acelerar la liquidación actual para obtener mejores condiciones. Esta señal ha sido interpretada como un intento de aumentar artificialmente la oferta de divisas en el corto plazo, permitiendo sostener la cotización en niveles que favorezcan la desinflación.

La tercera evidencia proviene de modificaciones normativas que permiten a inversores no residentes operar en el mercado oficial, siempre que respeten un plazo mínimo de permanencia de 180 días para sus fondos. Esta flexibilización busca atraer capitales externos que incrementen transitoriamente la oferta de divisas, contribuyendo a mantener estable o incluso reducir la cotización del dólar oficial.

Finalmente, especialistas han detectado movimientos inusuales en los contratos de dólar futuro que sugerirían intervenciones oficiales para influir en las expectativas cambiarias de mediano plazo, complementando los efectos de las anteriores medidas.

Para Emmanuel Álvarez Agis, exviceministro de Economía y actual titular de la consultora PxQ, estas señales revelan una transformación silenciosa del modelo económico original. "El esquema que inicialmente era de flotación entre bandas y tasa de interés endógena a la meta monetaria, se está convirtiendo en uno de flotación administrada con creación primaria de dinero para satisfacer necesidades del Tesoro", advierte el especialista.

Esta reorientación estratégica respondería a la prioridad gubernamental de reducir consistentemente la inflación antes de los comicios legislativos de octubre. Informes de diversas consultoras sugieren que representantes del equipo económico han enfatizado esta meta en reuniones recientes con empresarios, privilegiando los resultados antiinflacionarios de corto plazo aun a costa de comprometer variables fundamentales para la sostenibilidad futura.

El mecanismo central para conseguir este objetivo parece ser nuevamente un anclaje cambiario, similar al implementado durante la primera fase del programa económico mediante el "crawling peg" del 2% mensual. Esta estrategia muestra señales de agotamiento evidenciadas en el comportamiento de la cuenta corriente cambiaria, que en marzo alcanzó un déficit récord para la actual gestión: 1.674 millones de dólares, acumulando diez meses consecutivos de resultados negativos por un total que supera los 11.000 millones.

Pese a que marzo representó un punto de inflexión negativo en la incipiente recuperación económica, las importaciones mantuvieron un crecimiento proporcionalmente mayor al de las exportaciones. Simultáneamente, se observó una significativa reducción en las operaciones de prefinanciación de ventas al exterior, atribuible principalmente a la incertidumbre sobre la política cambiaria futura.

El principal desbalance continúa concentrándose en la cuenta de servicios, particularmente en el rubro turístico. Mientras funcionarios gubernamentales suelen minimizar estos desequilibrios resaltando el superávit energético alcanzado gracias al desarrollo de Vaca Muerta, análisis independientes revelan que desde mediados del año pasado el déficit por turismo ha superado sistemáticamente el excedente generado por el sector energético.

Esta situación se torna potencialmente más compleja considerando que, según datos oficiales, aproximadamente el 62% de los gastos turísticos se financian con dólares propios. Sin embargo, bajo el nuevo esquema cambiario, los viajeros pueden adquirir estas divisas a un precio más conveniente en el mercado oficial, incrementando así la presión compradora en un segmento que ya presenta desequilibrios estructurales.

Paralelamente, el Banco Central no ha logrado adquirir divisas desde la implementación del nuevo régimen cambiario, pese a encontrarse en el período estacional donde tradicionalmente se registran las mayores liquidaciones debido a la cosecha gruesa. Esta incapacidad para fortalecer las reservas internacionales constituye una vulnerabilidad crítica para el programa económico, especialmente considerando los compromisos asumidos con organismos multilaterales.

Álvarez Agis enfatiza la contradicción fundamental entre los objetivos políticos y los requerimientos técnicos del programa. "El objetivo político de utilizar el tipo de cambio como ancla para la inflación choca contra la necesidad de acumular reservas", señala el economista, subrayando que esta tensión estructural compromete variables fundamentales para reducir el riesgo país y recuperar acceso a los mercados voluntarios de crédito.

La posición del FMI frente a estas desviaciones resulta paradójica. Mientras el organismo mantiene formalmente sus exigencias técnicas, en la práctica ha mostrado notable flexibilidad con la administración Milei, autorizando un desembolso inicial de 12.000 millones de dólares bajo condiciones poco convencionales. Este tratamiento preferencial ha sido atribuido a la influencia determinante de Estados Unidos, principal accionista del Fondo y aliado estratégico del actual gobierno argentino.

La convergencia entre el ciclo electoral y la gestión económica genera interrogantes sobre la utilización política de estos recursos externos. "Al parecer el apoyo político permitió una vez más que el Gobierno utilice los dólares del FMI para maximizar sus chances en las urnas", concluye Álvarez Agis, expresando una preocupación compartida por diversos sectores del espectro político y académico.

Esta percepción encuentra respaldo en la reciente advertencia del exministro Domingo Cavallo, quien ha cuestionado la estrategia de no intervenir en el mercado cambiario para acumular reservas. Contrariamente a la posición oficial, Cavallo sostiene que la compra de divisas fortalecería la confianza sin generar presiones inflacionarias, facilitando simultáneamente el proceso de remonetización económica y la transición hacia un sistema bimonetario.

El exviceministro Joaquín Cottani, quien renunció a su cargo en la actual administración precisamente por discrepancias relacionadas con la política cambiaria, ha expresado preocupaciones similares. Según su análisis, no intervenir para comprar divisas representa una oportunidad perdida para fortalecer la posición externa sin comprometer los objetivos antiinflacionarios, calificando como "primitivo" el concepto de que tal intervención enviaría señales negativas al mercado.

Mientras tanto, sectores productivos como el agropecuario proyectan un escenario complejo para los próximos meses. Cuando finalice la reducción transitoria de retenciones en junio, combinada con la estrategia oficial de apreciación cambiaria, los productores sojeros estiman que el valor de la tonelada podría descender hasta niveles inferiores a los vigentes durante la administración anterior, comprometiendo seriamente la rentabilidad del principal complejo exportador.

Reforma laboral: 28 cambios, inflación del 2,9% y una sesión que definirá el rumbo económico

Dólar en caída libre: el peso argentino se fortalece y la City ya habla de un piso en $1.400

Reforma laboral: el Gobierno cede en Ganancias y busca blindar la sesión del miércoles en el Senado

Bullrich y los aliados dialoguistas pulieron el texto durante más de tres horas. La eliminación del artículo sobre el impuesto a las Ganancias gana consenso en ambos sectores. Este martes se define la versión final antes de la sesión extraordinaria.

Ley de Inocencia Fiscal: ARCA reglamentó el régimen que elimina la criminalización de la evasión

Semana explosiva: IPC de enero, licitación del Tesoro y reforma laboral definen el rumbo de los mercados

Argentina enfrenta una agenda financiera y política cargada: el dato de inflación de enero llega envuelto en la crisis del Indec, el Tesoro debe renovar $9,6 billones y el Senado debate la reforma laboral con final abierto.

Milei enfrenta semana decisiva: reforma laboral, revisión del FMI y crisis del Indec sacuden la agenda

De Pablo advierte sobre el acuerdo con EEUU: "Urge corregir las asimetrías que frenan a la producción local"

🥩 Alerta carne: el acuerdo con EEUU ya dispara los precios del asado y el stock vacuno no alcanza para responder

El novillito en Cañuelas tocó $5.000/kg vivo (+42% desde octubre). Los frigoríficos advierten que la recomposición del rodeo demandará al menos dos años de valores elevados. ¿Puede la apertura del mercado estadounidense encarecer la mesa de los argentinos justo cuando la microeconomía domina la agenda política?

Semana explosiva: IPC de enero, licitación del Tesoro y reforma laboral definen el rumbo de los mercados

Argentina enfrenta una agenda financiera y política cargada: el dato de inflación de enero llega envuelto en la crisis del Indec, el Tesoro debe renovar $9,6 billones y el Senado debate la reforma laboral con final abierto.