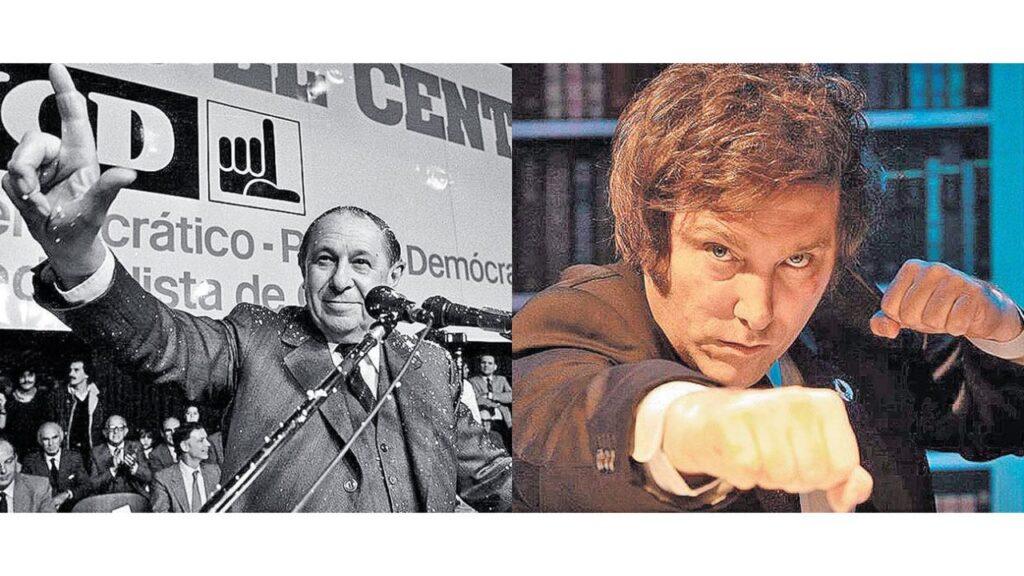

Milei consolida apoyo electoral mientras analistas prevén desafíos en consumo y empleo para 2026

Durante un evento organizado por la Cámara Argentina de Comercio, especialistas reconocieron el respaldo ciudadano al programa económico implementado, aunque proyectaron obstáculos significativos en variables macroeconómicas clave durante los próximos años